Compartir

¿QUÉ HAY EN LA BASE DEL TERREMOTO FINANCIERO?

Publicado: 02/11/2009

Crisis del dólar y manifestaciones locales

Por Gonzalo Pereira

En los artículos anteriores intentamos identificar los procesos económicos más profundos que se expresan como crisis global. Entre los principales están la caída de la tasa internacional de interés como expresión de la reducción de la tasa de ganancia (sobre todo en la mayoría de las actividades económicas de los Estados Unidos), el consiguiente impulso a la formación de capital ficticio y las dificultades del dólar para cumplir el papel de dinero mundial al tiempo que regular la relación económica externa de los EEUU. También vimos el efecto de este fenómeno sobre una desvalorización del dólar en los EEUU medida como inflación y la desvalorización frente a otras divisas.

En la presente crisis el punto focal fue EEUU y algunos de los demás países industrializados pero la crisis afectó al resto del mundo de diversas formas que se vinculan a lo dicho. Por eso es necesario incorporar los fenómenos mundiales para ampliar las posibilidades de interpretación de fenómenos locales.

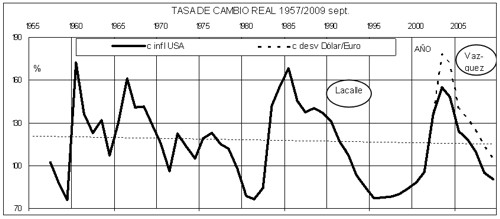

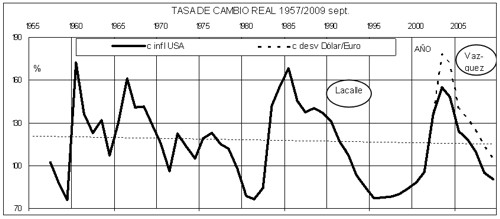

Es sabido que un aspecto de la relación económica externa de nuestro país, el tipo de cambio, tiene un importante efecto sobre la economía nacional. En la actual campaña electoral ha estado presente de diversas formas, como por ejemplo en la Tertulia Agropecuaria de radio CX 14 "El Espectador". Uno de los participantes señaló que "el tipo de cambio real que el Banco Central del Uruguay (BCU) publica periódicamente (y) el más favorable en los cinco gobiernos posdictadura fue el del Partido Nacional (PN). En este gobierno ya estamos por debajo de ese nivel y la tendencia es a la baja. Vamos perdiendo competitividad; desde el punto de vista de la competitividad este gobierno es mucho peor que lo que, promedialmente hablando, pasó en el gobierno del PN" (Asesor del Partido Nacional, Ing. Agr. Juan Peyrou).

Otro participante sostuvo: "Vos podés sacar la cuenta que quieras, pero yo quiero saber cuántos se endeudaron en la década de los noventa en el sector agropecuario y cuál es el endeudamiento hoy. Hoy prácticamente no existe endeudamiento" (Asesor del Frente Amplio, Dr. Luis Alberto Fratti, CX 14, 17.09.2009).

Y en la misma emisora, el ministro interino de Economía afirmó que no cree "que haya un fenómeno de atraso cambiario en Uruguay". y respecto a las exportaciones estableció que los niveles de competitividad son los adecuados (Ec. Andrés Masoller, CX 14, 05.10.2009).

¿Quién tiene razón? ¿Es posible que todos tengan un poco de razón? No se puede responder sin ponerle números al problema.

1. ¿Hay atraso cambiario actualmente?

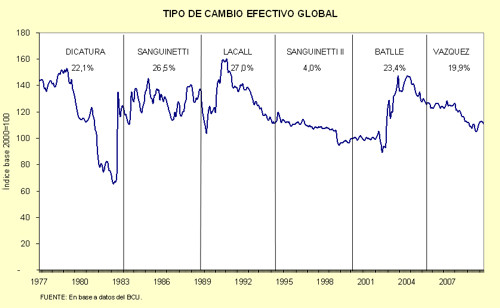

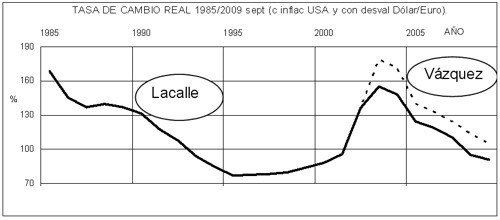

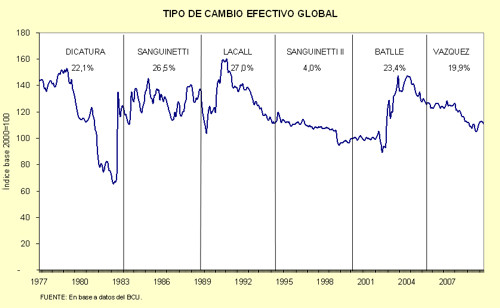

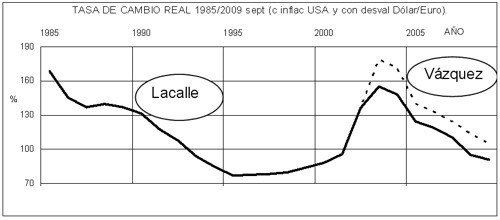

Según el Banco Central del Uruguay (BCU), Peyrou tiene razón. El BCU presenta un indicador del atraso o adelanto cambiario denominado Tipo de Cambio Real Efectivo Global y reproduzco continuación una gráfica del mismo, facilitada por el primer expositor que sostiene sus afirmaciones: el promedio durante la presidencia del doctor Luis Alberto Lacalle fue la mayor del período y por tanto, mayor que el promedio de la presidencia del doctor Tabaré Vázquez.

Fuente: Juan Peyrou, comunicación personal.

Sin embargo, no es la única forma de cálculo del atraso cambiario.

2. Otra forma de cálculo indica que no hay atraso cambiario.

La relación de cambio de dos monedas obedece a múltiples factores y tiene diversas consecuencias que no veremos aquí 1. Y como todo valor de cambio, expresa el valor de un extremo de la relación mediante el valor de la otra. Recuérdese que las dos monedas registran una variación de valor con el tiempo, generalmente una disminución de valor. Si se descuenta la pérdida de valor de cada moneda, se dice que la relación entre ambas es real.

La forma más común de registrar la variación de valor de una moneda es la inflación en su país, es decir, mediante el índice de precios 2. Ciertamente, la desvalorización del peso (medida como inflación) en Uruguay siempre ha sido mucho mayor que la de los Estados Unidos (la inflación anual de los EEUU ha sido generalmente tan reducida que algunos estimadores del tipo de cambio real desprecian realizar tal corrección).

Descontada entonces la desvalorización de cada moneda mediante su inflación, la relación de cambio 5 en el tiempo se considera "real".

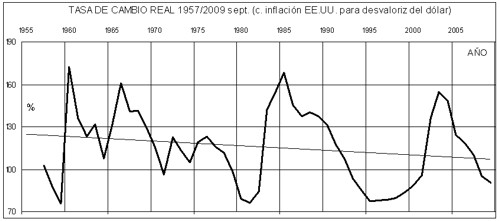

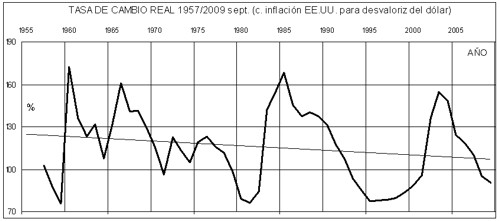

Para referir a la situación de atraso o de adelanto de la tasa de cambio de una moneda se pueden realizar comparaciones con distintas monedas nacionales, atendiendo a regiones comerciales, a la intensidad del comercio con otro u otros países, tomando una combinación ponderada por la importancia del intercambio, etc. En efecto, existen diversas formas de realizar el cálculo 3 y una de ellas es con respecto al dólar, en su carácter de dinero mundial. De esta manera puede haber momentos de dólar "barato" (o lo que es igual: atraso cambiario) y de dólar "caro" (adelanto cambiario). Son situaciones que tienen consecuencias en lo económico y hasta en lo político, que, como ya advertimos, no veremos ahora. A continuación exponemos la expresión gráfica de cinco décadas cuyo cálculo con base en el año 1957 hemos venido utilizando 4.

Fuente: Juan Peyrou, comunicación personal.

Sin embargo, no es la única forma de cálculo del atraso cambiario.

2. Otra forma de cálculo indica que no hay atraso cambiario.

La relación de cambio de dos monedas obedece a múltiples factores y tiene diversas consecuencias que no veremos aquí 1. Y como todo valor de cambio, expresa el valor de un extremo de la relación mediante el valor de la otra. Recuérdese que las dos monedas registran una variación de valor con el tiempo, generalmente una disminución de valor. Si se descuenta la pérdida de valor de cada moneda, se dice que la relación entre ambas es real.

La forma más común de registrar la variación de valor de una moneda es la inflación en su país, es decir, mediante el índice de precios 2. Ciertamente, la desvalorización del peso (medida como inflación) en Uruguay siempre ha sido mucho mayor que la de los Estados Unidos (la inflación anual de los EEUU ha sido generalmente tan reducida que algunos estimadores del tipo de cambio real desprecian realizar tal corrección).

Descontada entonces la desvalorización de cada moneda mediante su inflación, la relación de cambio 5 en el tiempo se considera "real".

Para referir a la situación de atraso o de adelanto de la tasa de cambio de una moneda se pueden realizar comparaciones con distintas monedas nacionales, atendiendo a regiones comerciales, a la intensidad del comercio con otro u otros países, tomando una combinación ponderada por la importancia del intercambio, etc. En efecto, existen diversas formas de realizar el cálculo 3 y una de ellas es con respecto al dólar, en su carácter de dinero mundial. De esta manera puede haber momentos de dólar "barato" (o lo que es igual: atraso cambiario) y de dólar "caro" (adelanto cambiario). Son situaciones que tienen consecuencias en lo económico y hasta en lo político, que, como ya advertimos, no veremos ahora. A continuación exponemos la expresión gráfica de cinco décadas cuyo cálculo con base en el año 1957 hemos venido utilizando 4.

Los datos y los razonamientos que no repetiré aquí me han permitido sostener propuestas interpretativas del comportamiento de la tasa de cambio 5 en nuestro país que sintetizo a continuación:

1º) El comportamiento de la tasa de cambio real del peso frente al dólar muestra un ciclo en torno a un eje y cumple similar papel que el ciclo del precio de cualquier mercadería: organizar la oferta de acuerdo a la demanda social.

2º) Tal ciclo tiene dos particularidades: a) no varía en torno a cierto costo social (porque no existe) sino que oscila en torno a un eje bastante recto y horizontal, y b) lo que organiza es la producción del conjunto de mercancías transables frente al conjunto de las no transables.

3º) Desde fines de los 70´ aparece un nuevo factor de incidencia sobre el ciclo: el movimiento de capitales sobre fronteras, que se agrega al comercio internacional, y determina máximos y mínimos muy marcados y de mayor duración en el tiempo. Los episodios de reducción de la tasa de interés mundial determinan ingreso de capitales y atrasos cambiarios inéditos en magnitud y duración. Luego de ser por décadas un factor regulador de la producción de transables, la tasa de cambio real pasa a convertirse en determinante de crisis mayúsculas de la producción y de las finanzas; los episodios de atraso cambiario expresan las peores determinaciones externas sobre la economía nacional. Debido a este efecto, el reducido crecimiento de la economía uruguaya de décadas ha sido sustituido por un crecimiento espasmódico, con acumulación de capital seguida de destrucción de capital de gran escala, debido a la intensidad del ciclo de la tasa de cambio 6.

4º) Las crisis determinadas por episodios severos de atraso cambiario dan base económica a grandes cambios políticos.

Interrumpo ahora la exposición (que continuaré más adelante) para mostrar que los dos periodos de gobierno (Lacalle: 1990/95 y Vázquez: 2005/09) corresponden a dos fases descendentes del ciclo de la tasa de cambio, como se observa a continuación. Ninguno de ambos presidentes tuvo la oportunidad de elegir en cuál fase del ciclo ocurriría su periodo de gobierno ya que la determinación es externa al país, aunque cada uno pudo tener incidencia sobre la forma y magnitud de la fase descendente de la tasa de cambio.

Los datos y los razonamientos que no repetiré aquí me han permitido sostener propuestas interpretativas del comportamiento de la tasa de cambio 5 en nuestro país que sintetizo a continuación:

1º) El comportamiento de la tasa de cambio real del peso frente al dólar muestra un ciclo en torno a un eje y cumple similar papel que el ciclo del precio de cualquier mercadería: organizar la oferta de acuerdo a la demanda social.

2º) Tal ciclo tiene dos particularidades: a) no varía en torno a cierto costo social (porque no existe) sino que oscila en torno a un eje bastante recto y horizontal, y b) lo que organiza es la producción del conjunto de mercancías transables frente al conjunto de las no transables.

3º) Desde fines de los 70´ aparece un nuevo factor de incidencia sobre el ciclo: el movimiento de capitales sobre fronteras, que se agrega al comercio internacional, y determina máximos y mínimos muy marcados y de mayor duración en el tiempo. Los episodios de reducción de la tasa de interés mundial determinan ingreso de capitales y atrasos cambiarios inéditos en magnitud y duración. Luego de ser por décadas un factor regulador de la producción de transables, la tasa de cambio real pasa a convertirse en determinante de crisis mayúsculas de la producción y de las finanzas; los episodios de atraso cambiario expresan las peores determinaciones externas sobre la economía nacional. Debido a este efecto, el reducido crecimiento de la economía uruguaya de décadas ha sido sustituido por un crecimiento espasmódico, con acumulación de capital seguida de destrucción de capital de gran escala, debido a la intensidad del ciclo de la tasa de cambio 6.

4º) Las crisis determinadas por episodios severos de atraso cambiario dan base económica a grandes cambios políticos.

Interrumpo ahora la exposición (que continuaré más adelante) para mostrar que los dos periodos de gobierno (Lacalle: 1990/95 y Vázquez: 2005/09) corresponden a dos fases descendentes del ciclo de la tasa de cambio, como se observa a continuación. Ninguno de ambos presidentes tuvo la oportunidad de elegir en cuál fase del ciclo ocurriría su periodo de gobierno ya que la determinación es externa al país, aunque cada uno pudo tener incidencia sobre la forma y magnitud de la fase descendente de la tasa de cambio.

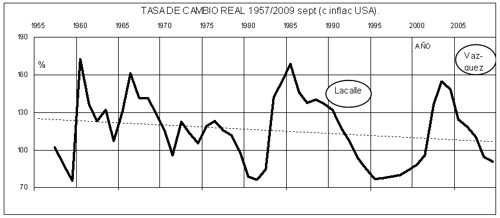

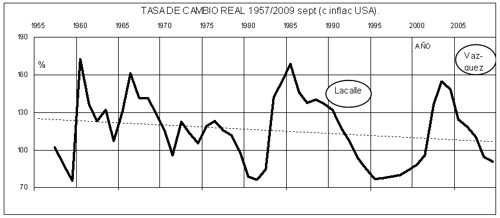

Focalicemos más la expresión gráfica en el periodo indicado para facilitar la comparación:

Focalicemos más la expresión gráfica en el periodo indicado para facilitar la comparación:

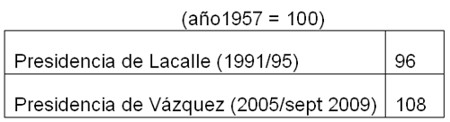

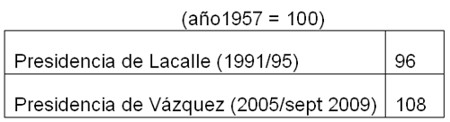

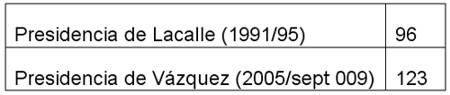

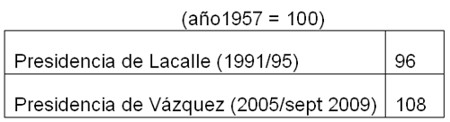

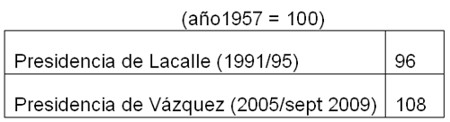

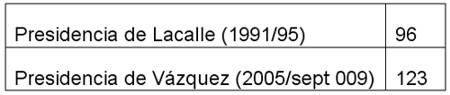

La gráfica indica que el atraso cambiario del gobierno del presidente Lacalle fue mayor que el atraso ocurrido hasta el presente del gobierno del presidente Vázquez. Y puede expresarse mediante el promedio del índice en ambos quinquenios (base 100 en el año 1957):

PROMEDIO DEL INDICE DE LA TASA DE CAMBIO EN DOS QUINQUENIOS

La gráfica indica que el atraso cambiario del gobierno del presidente Lacalle fue mayor que el atraso ocurrido hasta el presente del gobierno del presidente Vázquez. Y puede expresarse mediante el promedio del índice en ambos quinquenios (base 100 en el año 1957):

PROMEDIO DEL INDICE DE LA TASA DE CAMBIO EN DOS QUINQUENIOS

Por lo tanto, el promedio del índice de la tasa de cambio durante el gobierno transcurrido del Dr. Vázquez es mayor el de la presidencia del Dr. Lacalle. Más aun: el promedio del índice del período Vázquez está por encima de la línea punteada de tendencia de 50 años mostrada en la segunda gráfica, en tanto el promedio de la presidencia de Lacalle es menor.

¿Por qué mis números arrojan un resultado tan distinto que los del BCU graficados por Peyrou? No lo voy a averiguar ahora; importa más el hecho que hoy ambos están mal para medir la competitividad cambiaria. En efecto, el índice de precios al consumo de los EEUU ha dejado de servir para tal propósito.

3. Ya no es posible medir el atraso cambiario con la inflación de EE.UU.

Pasemos a ver por qué es incorrecto medir la desvalorización del dólar mediante el índice de precios de los EEUU retomando la exposición realizada en el Congreso de Economistas Agrícolas:

5º) A partir de 2003 la depreciación del dólar ante otras monedas es un hecho de la mayor relevancia en la economía mundial y debe ser considerada en el cálculo de la tasa de cambio real; la depreciación se explica, en primer lugar, por la política de emisión de la Reserva Federal de los EEUU (FED) y no se manifiesta como inflación en los EEUU debido al papel que cumple como dinero mundial. La reciente depreciación del dólar ante otras monedas ha puesto en jaque su papel como dinero mundial. La conducta de emisión de la FED procura una baja inflación dentro de los EEUU con el objetivo de conservar al dólar como dinero mundial y la depreciación ante otras monedas fuertes es un alerta para la FED.

6º) Si se considera la depreciación del dólar resulta que las actuales tasas reales de interés son negativas, provocando grandes fugas bancarias en los países desarrollados bajo forma de movimientos de capital. Esto reproduce la causal del atraso cambiario en Uruguay;

7º) La tasa de cambio real del Uruguay presenta menor atraso si se calcula tomando en cuenta la depreciación del dólar en vez de su desvalorización medida por la inflación dentro de los EEUU.

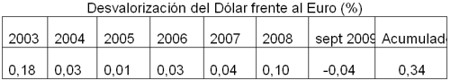

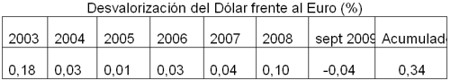

Cortemos nuevamente en ese punto aquella exposición para retomar la cuestión de medir la competitividad cambiaria. Dado que la inflación interna de los EEUU es inadecuada para medir la desvalorización del dólar, utilicemos para tal fin su relación con el euro (moneda que comienza a disputar el sitial de dinero mundial). El cuadro que sigue ilustra la situación a partir de 2003.

Por lo tanto, el promedio del índice de la tasa de cambio durante el gobierno transcurrido del Dr. Vázquez es mayor el de la presidencia del Dr. Lacalle. Más aun: el promedio del índice del período Vázquez está por encima de la línea punteada de tendencia de 50 años mostrada en la segunda gráfica, en tanto el promedio de la presidencia de Lacalle es menor.

¿Por qué mis números arrojan un resultado tan distinto que los del BCU graficados por Peyrou? No lo voy a averiguar ahora; importa más el hecho que hoy ambos están mal para medir la competitividad cambiaria. En efecto, el índice de precios al consumo de los EEUU ha dejado de servir para tal propósito.

3. Ya no es posible medir el atraso cambiario con la inflación de EE.UU.

Pasemos a ver por qué es incorrecto medir la desvalorización del dólar mediante el índice de precios de los EEUU retomando la exposición realizada en el Congreso de Economistas Agrícolas:

5º) A partir de 2003 la depreciación del dólar ante otras monedas es un hecho de la mayor relevancia en la economía mundial y debe ser considerada en el cálculo de la tasa de cambio real; la depreciación se explica, en primer lugar, por la política de emisión de la Reserva Federal de los EEUU (FED) y no se manifiesta como inflación en los EEUU debido al papel que cumple como dinero mundial. La reciente depreciación del dólar ante otras monedas ha puesto en jaque su papel como dinero mundial. La conducta de emisión de la FED procura una baja inflación dentro de los EEUU con el objetivo de conservar al dólar como dinero mundial y la depreciación ante otras monedas fuertes es un alerta para la FED.

6º) Si se considera la depreciación del dólar resulta que las actuales tasas reales de interés son negativas, provocando grandes fugas bancarias en los países desarrollados bajo forma de movimientos de capital. Esto reproduce la causal del atraso cambiario en Uruguay;

7º) La tasa de cambio real del Uruguay presenta menor atraso si se calcula tomando en cuenta la depreciación del dólar en vez de su desvalorización medida por la inflación dentro de los EEUU.

Cortemos nuevamente en ese punto aquella exposición para retomar la cuestión de medir la competitividad cambiaria. Dado que la inflación interna de los EEUU es inadecuada para medir la desvalorización del dólar, utilicemos para tal fin su relación con el euro (moneda que comienza a disputar el sitial de dinero mundial). El cuadro que sigue ilustra la situación a partir de 2003.

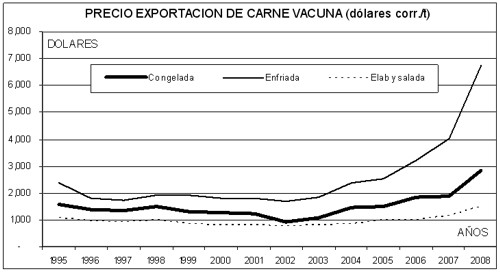

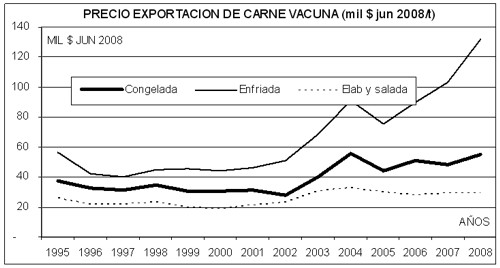

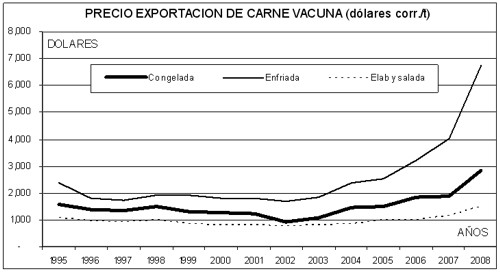

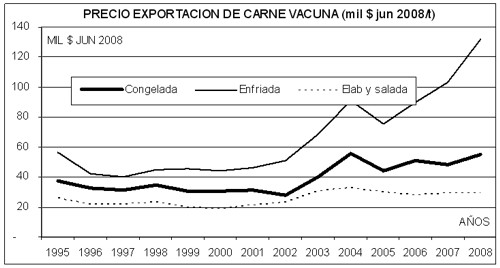

El dólar ha perdido un tercio de su valor y eso no queda registrado por la inflación de los EE.UU. Y no lo ha hecho porque el dólar tiene la particularísima función de ser el dinero mundial 7. Pero la desvalorización del dólar sí se ha manifestado como inflación en dólares de los commodities. Sobre todo en los más importantes para la exportación uruguaya. Por ejemplo, en el caso de la carne vacuna:

El dólar ha perdido un tercio de su valor y eso no queda registrado por la inflación de los EE.UU. Y no lo ha hecho porque el dólar tiene la particularísima función de ser el dinero mundial 7. Pero la desvalorización del dólar sí se ha manifestado como inflación en dólares de los commodities. Sobre todo en los más importantes para la exportación uruguaya. Por ejemplo, en el caso de la carne vacuna:

Las gráficas se basan en cálculos a partir de volúmenes y valor de las exportaciones según el Anuario Estadístico 2009 de DIEA - MGAP.

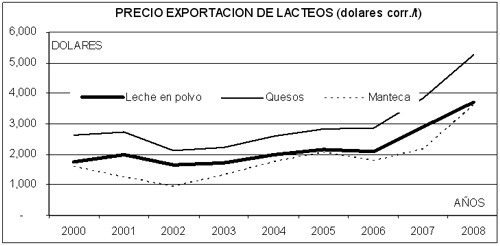

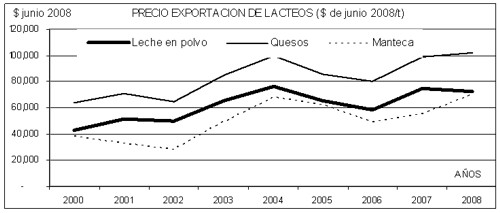

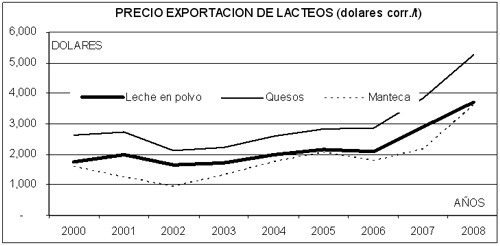

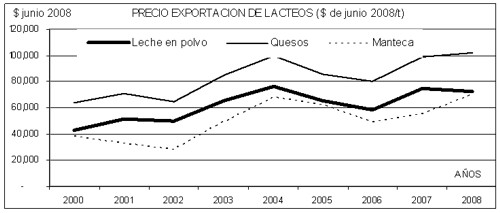

Ciertamente que en la explicación del precio internacional recibido por el producto exportado por un país concurren diversos factores y en este caso hay muchos: el acceso a nuevos y más valiosos mercados, la demanda global, la situación de la oferta, los stocks, la ya vista especulación con precios a futuro, etc. Pero compruébese el incremento de los precios a partir de 2003, justamente el año en el que el dólar comenzó a desvalorizarse fuertemente. Veremos a continuación que se trata de un comportamiento general. Obsérvese el caso de los lácteos exportados por Uruguay:

Las gráficas se basan en cálculos a partir de volúmenes y valor de las exportaciones según el Anuario Estadístico 2009 de DIEA - MGAP.

Ciertamente que en la explicación del precio internacional recibido por el producto exportado por un país concurren diversos factores y en este caso hay muchos: el acceso a nuevos y más valiosos mercados, la demanda global, la situación de la oferta, los stocks, la ya vista especulación con precios a futuro, etc. Pero compruébese el incremento de los precios a partir de 2003, justamente el año en el que el dólar comenzó a desvalorizarse fuertemente. Veremos a continuación que se trata de un comportamiento general. Obsérvese el caso de los lácteos exportados por Uruguay:

A partir de 2002 se verifica un incremento sostenido de los tres productos lácteos graficados (leche en polvo, quesos y manteca).

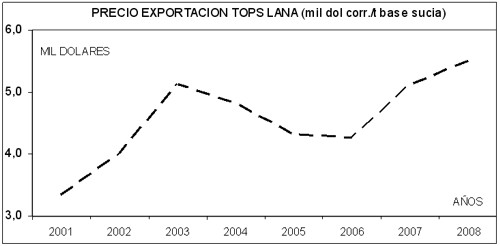

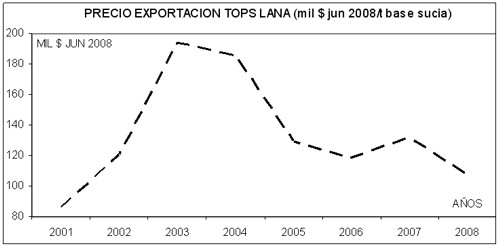

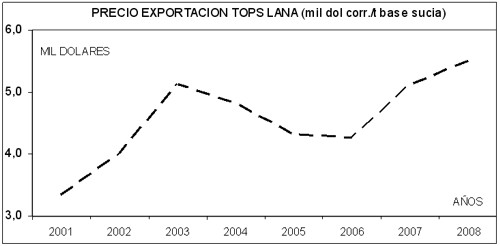

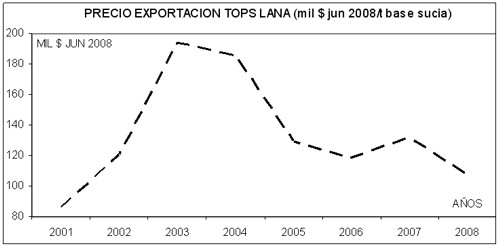

La siguiente gráfica muestra también el precio en dólares corrientes para el caso de los tops:

A partir de 2002 se verifica un incremento sostenido de los tres productos lácteos graficados (leche en polvo, quesos y manteca).

La siguiente gráfica muestra también el precio en dólares corrientes para el caso de los tops:

Nuevamente, el precio del último año está encima del correspondiente al año 2002.

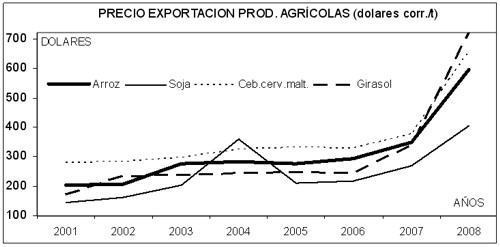

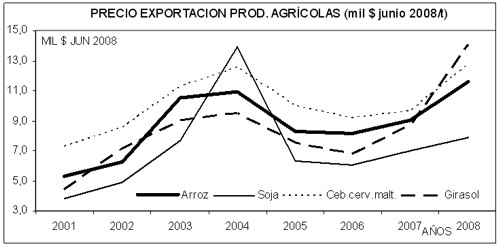

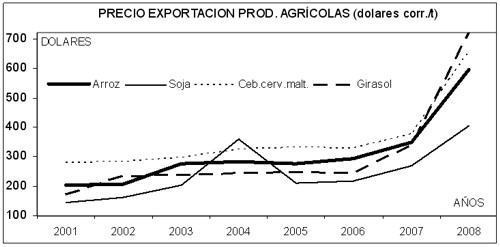

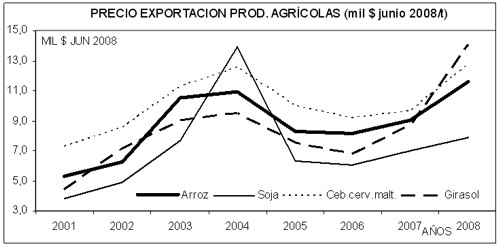

Por último, obsérvese el precio de los principales productos agrícolas exportados por Uruguay:

Nuevamente, el precio del último año está encima del correspondiente al año 2002.

Por último, obsérvese el precio de los principales productos agrícolas exportados por Uruguay:

Es que la desvalorización del dólar no solamente ha ocurrido frente al euro sino que se ha manifestado como inflación en el precio de los productos comercializados internacionalmente. Y lo ha hecho en mayor medida que en los precios internos de los EEUU por lo expuesto en las notas anteriores.

Incorporemos esa desvalorización en vez de la inflación para volver a calcular la tasa de cambio real de Uruguay frente al dólar. A continuación se presenta gráficamente con una línea punteada a partir de 2003:

Es que la desvalorización del dólar no solamente ha ocurrido frente al euro sino que se ha manifestado como inflación en el precio de los productos comercializados internacionalmente. Y lo ha hecho en mayor medida que en los precios internos de los EEUU por lo expuesto en las notas anteriores.

Incorporemos esa desvalorización en vez de la inflación para volver a calcular la tasa de cambio real de Uruguay frente al dólar. A continuación se presenta gráficamente con una línea punteada a partir de 2003:

Ahora las diferencias apreciables visualmente entre el quinquenio del presidente Lacalle y lo que va del gobierno del presidente Vázquez son mucho más notorias. Y si lo ponemos en números:

PROMEDIO DEL INDICE DE LA TASA DE CAMBIO EN DOS QUINQUENIOS

(con desvalorización del dólar ante el Euro desde 2003; año 1957 = 100)

Ahora las diferencias apreciables visualmente entre el quinquenio del presidente Lacalle y lo que va del gobierno del presidente Vázquez son mucho más notorias. Y si lo ponemos en números:

PROMEDIO DEL INDICE DE LA TASA DE CAMBIO EN DOS QUINQUENIOS

(con desvalorización del dólar ante el Euro desde 2003; año 1957 = 100)

Pero hay que prevenir sobre lo siguiente: así calculado, el índice en el mes pasado (septiembre 2009)alcanzó a 105%, un valor ya algo por debajo del ajuste de recta al ciclo de la tasa de cambio de los últimos 50 años.

Pero hay que prevenir sobre lo siguiente: así calculado, el índice en el mes pasado (septiembre 2009)alcanzó a 105%, un valor ya algo por debajo del ajuste de recta al ciclo de la tasa de cambio de los últimos 50 años.

Si lo expuesto es correcto, tiene razón el Ec. Masoller al sostener que "no cree que haya un fenómeno de atraso cambiario en Uruguay". Pero simultáneamente habría que reconocer que el "Tipo de Cambio Real Efectivo Global" calculado por el BCU no es un buen indicador del atraso cambiario ni de la competitividad debida a la tasa de cambio.

4. ¿Y la competitividad del país?

Obsérvese que el aumento de precio en dólares corrientes a partir de 2002 de los productos de exportación uruguayos graficados es, en general, mayor que el 30% de desvalorización del dólar (salvo los tops). Lo que significa que los precios han mejorado en términos reales. Sin embargo, esto no es un indicador suficiente de la competitividad pues la relación de cambio podría arrojar un resultado negativo para los productores en términos de una moneda constante. Veamos ahora este aspecto.

Como ya vimos, el subsecretario de Economía Andrés Masoller, sostuvo también que "los niveles de competitividad son los adecuados". Ciertamente que la competitividad de un rubro o de un país depende de múltiples factores; aquí haremos referencia solamente a uno: la tasa de cambio. Obsérvese en la segunda gráfica la forma en que ha operado en el pasado reciente: el año 1996 fue muy negativo para un exportador, con independencia de otros factores (como por ejemplo, el precio internacional del producto, el costo de determinado insumo, etc.), en tanto que el año 2003 fue sumamente conveniente; el primero corresponde a "atraso cambiario" (dólar barato) y el último a "adelanto cambiario" (dólar caro). Veamos entonces lo sucedido con el ingreso bruto por unidad de producto de exportación expresado en pesos constantes (pesos de igual valor, descontando el efecto inflación). Por lo tanto, lo que sigue a continuación es independiente de la forma de medir la desvalorización del dólar.

En el caso de las exportaciones cárnicas vacunas:

Si lo expuesto es correcto, tiene razón el Ec. Masoller al sostener que "no cree que haya un fenómeno de atraso cambiario en Uruguay". Pero simultáneamente habría que reconocer que el "Tipo de Cambio Real Efectivo Global" calculado por el BCU no es un buen indicador del atraso cambiario ni de la competitividad debida a la tasa de cambio.

4. ¿Y la competitividad del país?

Obsérvese que el aumento de precio en dólares corrientes a partir de 2002 de los productos de exportación uruguayos graficados es, en general, mayor que el 30% de desvalorización del dólar (salvo los tops). Lo que significa que los precios han mejorado en términos reales. Sin embargo, esto no es un indicador suficiente de la competitividad pues la relación de cambio podría arrojar un resultado negativo para los productores en términos de una moneda constante. Veamos ahora este aspecto.

Como ya vimos, el subsecretario de Economía Andrés Masoller, sostuvo también que "los niveles de competitividad son los adecuados". Ciertamente que la competitividad de un rubro o de un país depende de múltiples factores; aquí haremos referencia solamente a uno: la tasa de cambio. Obsérvese en la segunda gráfica la forma en que ha operado en el pasado reciente: el año 1996 fue muy negativo para un exportador, con independencia de otros factores (como por ejemplo, el precio internacional del producto, el costo de determinado insumo, etc.), en tanto que el año 2003 fue sumamente conveniente; el primero corresponde a "atraso cambiario" (dólar barato) y el último a "adelanto cambiario" (dólar caro). Veamos entonces lo sucedido con el ingreso bruto por unidad de producto de exportación expresado en pesos constantes (pesos de igual valor, descontando el efecto inflación). Por lo tanto, lo que sigue a continuación es independiente de la forma de medir la desvalorización del dólar.

En el caso de las exportaciones cárnicas vacunas:

Los tres productos de carne vacuna tienen un ingreso bruto en pesos en el año 2008 mayor que en 2003 (el mejor año en términos de competitividad cambiaria).

En el caso de las exportaciones lácteas:

Los tres productos de carne vacuna tienen un ingreso bruto en pesos en el año 2008 mayor que en 2003 (el mejor año en términos de competitividad cambiaria).

En el caso de las exportaciones lácteas:

Sucede lo mismo: los valores de 2008 son mayores al mejor año de competitividad cambiaria (2003).

En el caso de la exportación de tops de lana tenemos un comportamiento diferente pues el año 2008 se muestra bastante peor que el año 2003:

Sucede lo mismo: los valores de 2008 son mayores al mejor año de competitividad cambiaria (2003).

En el caso de la exportación de tops de lana tenemos un comportamiento diferente pues el año 2008 se muestra bastante peor que el año 2003:

La competitividad cambiaria de la lana ha sido abatida debido a la reducción del valor internacional del tops en términos reales (la gráfica anterior de tops evidenciaba un precio en dólares corrientes de 2008 apenas mayor que el de 2003, lo que significa que el valor internacional se redujo marcadamente). En otros términos: la reducción real de ingresos de exportación por tonelada de tops en 2008 frente a 2003 se explica principalmente por la reducción real del precio internacional.

Por último, el ingreso en pesos constantes por tonelada exportada de productos agrícolas:

La competitividad cambiaria de la lana ha sido abatida debido a la reducción del valor internacional del tops en términos reales (la gráfica anterior de tops evidenciaba un precio en dólares corrientes de 2008 apenas mayor que el de 2003, lo que significa que el valor internacional se redujo marcadamente). En otros términos: la reducción real de ingresos de exportación por tonelada de tops en 2008 frente a 2003 se explica principalmente por la reducción real del precio internacional.

Por último, el ingreso en pesos constantes por tonelada exportada de productos agrícolas:

Nuevamente: en todos los casos (salvo la soja, que es similar), la competitividad medida por el ingreso bruto en pesos constantes ha aumentado en 2008 con respecto al año 2003.

¿Qué conclusión habilitan los datos expuestos? En importantes productos agropecuarios de exportación, salvo los tops, no hubo un problema de competitividad externa hasta 2008 debida a la tasa de cambio.

5. ¿Y la competitividad a nivel del productor?

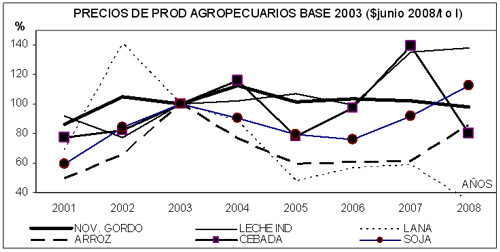

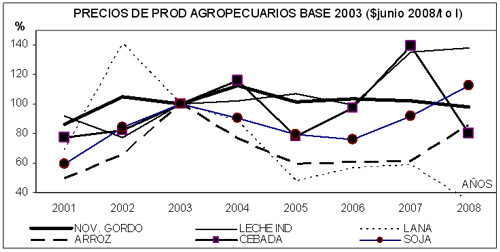

Ciertamente que el precio internacional anteriormente visto no llega incambiado al productor agropecuario; veamos a continuación un índice de los precios recibido por los productores por concepto de diversos productos.

Nuevamente: en todos los casos (salvo la soja, que es similar), la competitividad medida por el ingreso bruto en pesos constantes ha aumentado en 2008 con respecto al año 2003.

¿Qué conclusión habilitan los datos expuestos? En importantes productos agropecuarios de exportación, salvo los tops, no hubo un problema de competitividad externa hasta 2008 debida a la tasa de cambio.

5. ¿Y la competitividad a nivel del productor?

Ciertamente que el precio internacional anteriormente visto no llega incambiado al productor agropecuario; veamos a continuación un índice de los precios recibido por los productores por concepto de diversos productos.

Cuando se incorporan los factores que inciden en la transformación del precio de exportación en precio interno al productor, el año 2008 es bastante similar al 2003, el mejor año de competitividad cambiaria. De manera que a nivel de productores, el precio internacional y la tasa de cambio no han determinado problemas de competitividad externa (la excepción es el ya comentado caso de la lana, con fuerte caída del precio internacional de tops).

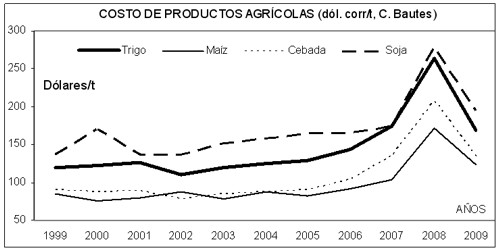

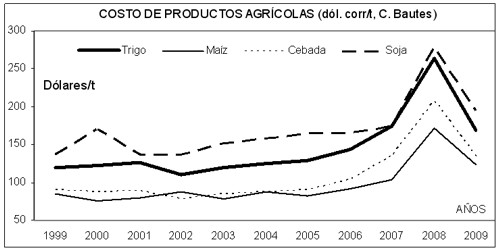

Un factor de la competitividad agropecuaria adicional al visto refiere al costo de producción. De acuerdo a la misma fuente utilizada (Anuario Agropecuario de DIEA), el precio real de la maquinaria bajó desde 2003 a 2008. Pero aumentó significativamente el precio real del combustible y los fertilizantes se incrementaron a cerca del doble. El problema del incremento real de costos es mayor para los rubros que usan tales insumos de forma intensiva, como por ejemplo, los agrícolas. A continuación se muestran los costos por tonelada en base a comunicación personal de Carlos Bautes 8.

Cuando se incorporan los factores que inciden en la transformación del precio de exportación en precio interno al productor, el año 2008 es bastante similar al 2003, el mejor año de competitividad cambiaria. De manera que a nivel de productores, el precio internacional y la tasa de cambio no han determinado problemas de competitividad externa (la excepción es el ya comentado caso de la lana, con fuerte caída del precio internacional de tops).

Un factor de la competitividad agropecuaria adicional al visto refiere al costo de producción. De acuerdo a la misma fuente utilizada (Anuario Agropecuario de DIEA), el precio real de la maquinaria bajó desde 2003 a 2008. Pero aumentó significativamente el precio real del combustible y los fertilizantes se incrementaron a cerca del doble. El problema del incremento real de costos es mayor para los rubros que usan tales insumos de forma intensiva, como por ejemplo, los agrícolas. A continuación se muestran los costos por tonelada en base a comunicación personal de Carlos Bautes 8.

El efecto de éstos costos sobre la competitividad, al igual que el costo extraordinario de producción vinculado a la sequía, no puede ser atribuido a la tasa de cambio y ni solucionado con ella.

Obsérvese también que luego de la disparada de los costos de insumos en 2007/08 ocurre un disciplinamiento a la baja que posiblemente se continuará en 2010.

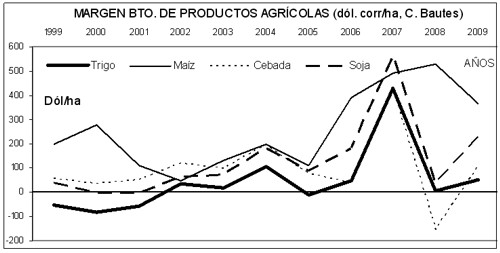

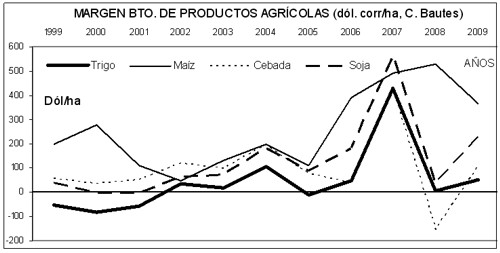

Los Ingresos y los costos determinan el margen bruto por hectárea (expresión de competitividad del promedio de los agricultores) indicada en la gráfica siguiente, en base a datos proporcionados por Carlos Bautes.

El efecto de éstos costos sobre la competitividad, al igual que el costo extraordinario de producción vinculado a la sequía, no puede ser atribuido a la tasa de cambio y ni solucionado con ella.

Obsérvese también que luego de la disparada de los costos de insumos en 2007/08 ocurre un disciplinamiento a la baja que posiblemente se continuará en 2010.

Los Ingresos y los costos determinan el margen bruto por hectárea (expresión de competitividad del promedio de los agricultores) indicada en la gráfica siguiente, en base a datos proporcionados por Carlos Bautes.

La gráfica tiene la utilidad de evidenciar el impacto del atraso cambiario ocurrido hasta el año 2002 sobre los márgenes de la agricultura de secano. Con las devaluaciones posteriores a la crisis, los márgenes agrícolas se recuperan hacia el año 2003, al cual venimos utilizando como expresión de máxima competitividad cambiaria. Pero no caen en 2004/2006 begin_of_the_skype_highlighting 2004/2006 end_of_the_skype_highlighting al reducirse tal máxima competitividad cambiara y en 2007 presentan un máximo (seguramente histórico) por efecto de los altos precios internacionales. Caen notablemente en el año 2008 y son menores que los del año 2003 (que venimos utilizando como expresión de máxima competitividad cambiaria), debido al ya visto incremento del costo de los insumos (más aún si se recuerda que aquí no está contabilizada la desvalorización del dólar ya discutida). En 2009 se los márgenes se recuperan pero al ser en dólares corrientes sus valores son menores que los graficados. ¿Qué pasará de aquí en adelante? Con ambas opciones de cálculo (desvalorización del dólar según inflación en EEUU o según paridad con el euro) Uruguay está ingresando a una nueva fase de atraso cambiario. Considerando sus efectos en tres episodios de nuestra historia, es imprescindible entender el fenómeno para intentar reducir sus impactos negativos, sobre todo y en lo inmediato, sobre los sectores cuyos productos no han observado a nivel internacional un incremento real de los precios.

La gráfica tiene la utilidad de evidenciar el impacto del atraso cambiario ocurrido hasta el año 2002 sobre los márgenes de la agricultura de secano. Con las devaluaciones posteriores a la crisis, los márgenes agrícolas se recuperan hacia el año 2003, al cual venimos utilizando como expresión de máxima competitividad cambiaria. Pero no caen en 2004/2006 begin_of_the_skype_highlighting 2004/2006 end_of_the_skype_highlighting al reducirse tal máxima competitividad cambiara y en 2007 presentan un máximo (seguramente histórico) por efecto de los altos precios internacionales. Caen notablemente en el año 2008 y son menores que los del año 2003 (que venimos utilizando como expresión de máxima competitividad cambiaria), debido al ya visto incremento del costo de los insumos (más aún si se recuerda que aquí no está contabilizada la desvalorización del dólar ya discutida). En 2009 se los márgenes se recuperan pero al ser en dólares corrientes sus valores son menores que los graficados. ¿Qué pasará de aquí en adelante? Con ambas opciones de cálculo (desvalorización del dólar según inflación en EEUU o según paridad con el euro) Uruguay está ingresando a una nueva fase de atraso cambiario. Considerando sus efectos en tres episodios de nuestra historia, es imprescindible entender el fenómeno para intentar reducir sus impactos negativos, sobre todo y en lo inmediato, sobre los sectores cuyos productos no han observado a nivel internacional un incremento real de los precios.